信用保証協会の保証とは

信用保証協会の保証は、金融機関が無担保で実行する融資に債務者が約定通りに弁済してくれなくても、債務者に代わって代位弁済するサービスです。

ですので、金融機関からすれば債務者に貸出した資金がデフォルトしても安心して貸し出せるわけです。

このようなことから原則的には、財務内容がよくない会社、社歴が浅い会社というようなクレジットポイントの低い会社に利用されるサービスです。

ですが、実務をみていますと社歴も長い財務内容がいい会社であるにも関わらず融資内容は、オール保証付きという会社さんも見受けられます。

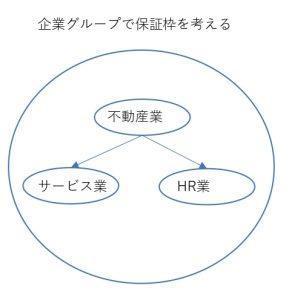

企業グループでの保証枠の取り方

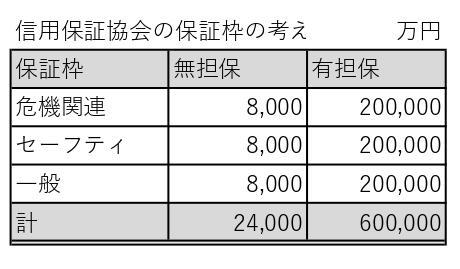

信用保証協会付き融資は、原則として1社あたり無担保保証が8,000万円となっています。

ですが、株式関係や売上の関係をみて信用保証協会に企業グループだと判断された場合は、この1社あたり無担保保証8,000万円の枠の範囲で保証がなされるのでしょうか。

答えは否です。

その企業グループの関係の売上や財務内容をみながら保証枠を決定します。

この企業グループの判定は、一部の業種を除外することがないです。

ですので、不動産賃貸業、サービス業、ヒューマンリソース会社というグループもありえるということです。

あとは、同じ代表者の場合は、企業グループとみられます。

よくあるパターンは、親会社と子会社の代表取締役が一緒という場合です。

ですので金融機関に、どの会社とグループ関係にはいっているのか、そしていくらまで保証枠があるのかを確認した方がいいです。

当然に、最新の決算書の提出により保証枠はアップデートがなされます。

優良企業の保障枠の取り方

優良企業で業績がうなぎのぼりであったり、年商は大きいにも関わらず中小企業基本法に規定する中小企業に該当することから信用保証協会の保証サービスをうけらる会社が存在します。

このような会社への無担保枠での信用保証は、8,000万円が枠の範囲なのでしょうか。

答えは否です。

このような優良企業の場合は、無担保枠の他に有担保枠2億円もまた無担保枠として活用できます。

ですので、無担保枠2億8,000万円までの信用保証が活用できます。

信用保証協会付きの私募債の取り扱い

上記で説明しました一般的な融資に関わる保証と社債に係る保証は別物ですし、部署も違います。

ですので、信用保証協会は、融資としていくら、社債としていくらの保証サービスがうけれるのかを確認しておいた方が無難です。

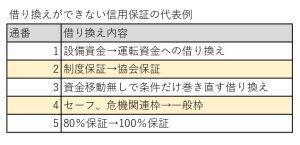

信用保証協会付き融資の借り換えでできないパターン

信用保証協会付き融資は、すべての融資が借り換え対象にならないです。

借り換えができない代表例は下記のとおりです。

1は、オーソドックスなパターンです。

設備投資が失敗して設備投資のお金が全く返せず手元資金が目減りしているときです。

このときは、借り換えという考え方でなく諸経費の支払いという資金使途の運転資金で現金を補給することになります。

2は、マニアックな話です。

市区町村の制度融資は、保証協会付き融資に借り換えできないということです。

これは市区町村の制度融資は、保証協会の保証の他に市区町村が再保証しています。

ですので、保証協会が保証責任を増やしたくないために借り換えができないものだと考えられます。

3は、よくあるパターンです。

いつでも完済できるほどの手元資金がない会社は、この問題に直面してリスケジュールに突入します。

資金移動無しでも借り換えができる商品もあります。

4は、保証協会の保証枠でセーフから一般等の異なる枠間での借り換えになります。

セーフティや危機関連は、一時的な事業の外部環境の影響で業績が悪化した企業向けのサービスです。

そもそも返済期間が長く設定されたような商品でもあります。

5は、信用保証協会の保証割合が増加することになります。

銀行は、信用リスク無しの貸し出しが増加することになります。

保証協会にとって不利になるため借り換えを認めていないだけです。

ただし、保証商品がOKといっているものは問題なく借り換えできます。

どんな保証を利用しているかは、信用保証書をみればわかります。

信用保証書は銀行が債務者に渡していない、渡し忘れている場合もあります。

借り換えのメリット・デメリット

借り換えのパターンは、多々あります。

・メリット

①金利や保証料といった資金調達コストが安くなる場合もある。

金利や保証料が安くなる代表例は、いわゆるコロナ融資です。

コロナ融資は、金利0%、保証料0円という融資条件でした。

②複数の融資口を一本化することによって約定弁済が小さくなることもある。

融資口が増えると返済金額が大きくなる傾向にあります。

これを一本の長い返済期間の融資に借り換えすることによって資金繰りが安定します。

・デメリット

①銀行の肩代わりの場合は、肩代わりされる方が出入禁止になる可能性もある。

日本政策金融公庫からの融資を他行借り換え利用

日本政策金融公庫の融資は、銀行の保証協会付き融資よりも金融コストが安いです。

信用保証協会付き融資の内容は、金利+信用保証料になるからです。

そこで金融負担を圧縮するために、銀行融資の返済目的で借り換え資金を日本政策金融機関から資金調達したいと考えます。

ですが、日本政策金融公庫の融資は、融資申込書にも記載されていますが他行借り換えに利用できないです。

融資された資金が銀行融資の繰上弁済に充てられたかは、決算書にその事実が反映されることになるためバレます。

ただ、運転資金の融資は、理屈上ですと固定費等の支払いという資金循環で利用されるものです。

ですから、日本政策金融公庫からの融資実行後に相当の期間をあけて銀行融資の繰上弁済しても問題ないと考えられます。

信用保証協会の二重利用

会社の本店所在地が移転すると、銀行の担当支店と利用する信用保証協会が変わる場合があります。

例えば、千葉県に本社がある会社が東京都に本店移転をした場合です。

この場合ですと、銀行の支店は、千葉にある支店から東京にある支店に支店異動があります。

信用保証協会も千葉県信用保証協会から東京信用保証協会に変わります。

このときの信用保証協会の保証の基本的な考え方は下記のとおりです。

千葉県信用保証協会が保証している融資を、東京信用保証協会が保証する融資での借り換えはネガティブです。

ですので、本店所在地を異動した後の千葉県信用保証協会が保証した融資口は、返済を進めるしかないということになります。

新たに東京信用保証協会が保証する融資は、通常通りの保証審査になります。