税理士塩見健二著

プロジェクト目線での信用保証協会の有担保枠を利用した融資について解説します。

信用保証協会の有担保枠とは

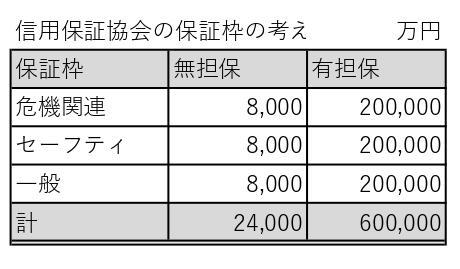

信用保証協会の保証枠は、おおまかに無担保枠と有担保枠に大別されます。

中小企業がよく利用するのは、無担保枠になります。

この無担保枠、有担保枠には、一般枠8000万円、セーフティ枠8000万円、危機関連枠8000万円と階層がわかれています。

ですので、無担保枠を目一杯利用していたとしても有担保枠は利用できるということです。

ただし、事業者の事業規模や財務内容によって各保証枠の上限は、異なってきます。

セーフティ枠および危機関連枠は、リーマンショック、関東大震災などの異常な経済状況にしか発売されない保証です。

さらに、会社の損益が、その保証商品の適用できる要件に合致しないと利用できないです。

制度融資の検討

制度融資は、法人等の本店所在地の市区町村が斡旋している保証協会付き融資の一種です。

制度融資の特徴は、下記のとおりです。

①信用保証料の割引や利子補給がありお得な融資です。

②融資枠の上限が2,000万円程度です。

ですので、小規模大家向けに利用してもいいかもしれないです。

③融資内容は、各市区町村によってバラバラです。

④融資審査の前に市区町村に出向いて中小企業診断士の指導をうけることもある。

⑤融資の申込から実行まで1.5ヵ月ぐらいかかります。

制度融資は、市区町村、金融機関、信用保証協会の3つの審査が必要となるためです。

担保評価

信用保証協会の有担保枠は、一般的に不動産が多いです。

担保評価は、民間金融機関と異なり信用保証協会独自での担保評価となります。

ですので、民間金融機関で担保評価が伸びずらい僻地(へきち)の不動産であっても担保としてみられる可能性があります。

ただし、概ね信用保証協会から100キロ圏内が担保物の限界になります。

また、原野などの換金性の低い不動産は信用保証協会も担保としてみないです。

あと、信用保証協会は公の機関であることから担保評価は、民間金融機関よりも緩いとされています。

融資の組み方

信用保証協会の有担保を利用した場合の一般的な融資条件は下記のとおりです。

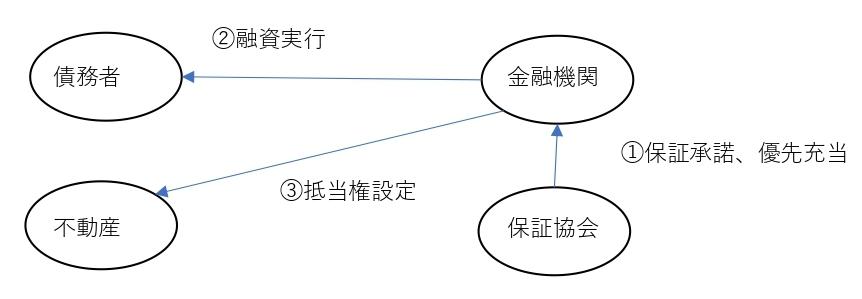

根抵当権者は、その融資をする金融機関になります。

金利の他に、信用保証料が概ね1%ほどかかります。

ですので、資金調達コストは、金利+保証料となります。

担保の分配の仕方は、協会優先充当か協会劣後充当になります。

これは債務者にはわからないようになっていますが、信用協会や金融機関に聞いたら教えてくれます。

信用保証協会の有担保枠の使い方

信用保証協会の有担保枠の使い方は、大きくわけて2種類です。

①担保評価の伸びない不動産に対して信用保証を付すことによって金融機関の融資量を伸ばす場合です。

②多額のリフォーム資金が必要な場合です。

民間金融機関はリフォームを担保としてみないため無担保貸しになります。

信用が弱い会社だと無担保貸しの枠が少ないです。

コーポレートの信用は、財務内容によってきまってきます。

ですので、保証を付すことによってリフォーム資金も融資で賄っていくのです。

優先充当・劣後充当

信用保証協会の信用保証には、有担保保証には、優先充当と劣後充当があります。

金融機関の優先充当、劣後充当の使い方を説明します。

これは債務者は知ることがないですが、金融機関に聞けば教えてもらえます。

優先充当

信用保証協会の優先充当を利用するのは、下記のような場合です。

①債務者の財務状況が悪すぎて、不動産の抵当権による債権の保全よりも信用保証協会の保全をとった方がいい場合です。

②金融機関の担保評価が伸びない場合に利用していきます。

これは担保評価の仕方が金融機関と信用保証協会で異なるからです。

信用保証協会の担保評価の方が緩い傾向にあります。

担保評価が伸びない不動産

①地形が悪い土地

②三角地

③10坪前後の狭小地

④旗竿地

⑤私道に接道する土地

⑥道路付けが悪い土地

⑦がけ地

劣後充当

信用保証協会の劣後充当を利用するのは、下記のような場合です。

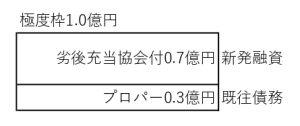

既往融資残高は、極度枠から見てがら空きの状態です。

利用局面

劣後充当を利用するのは、下記のような場合になります。

会社の社長が2代目にかわって急激に財務内容が悪くなった場合です。

収益不動産で大規模修繕のリフォーム代金にローンを利用する場合です。

劣後部分が極度枠を超過する場合

極度枠の増額(極増)登記をします。

収益不動産取得のための協調融資の検討

不動産担保融資における協調融資の代表的なパターンは、下記のとおりです。

不動産の取得は、金融機関のプロパー融資

大規模修繕等のリフォーム代金は、金融機関の信用保証協会付き融資

小規模大家のための信用保証協会活用

担保物に担保価値はないが収益性がある不動産は、世の中に存在します。

例示は、下記のとおりです。

①山手線沿線の駅徒歩3分以内の借地権付き築50年の木造店舗で利回り10%以上

②再建築不可の不動産だが隣地を買い占めたら再建築可になる土地にある収益不動産で利回り20%以上

このような不動産への融資は、不動産を担保とせず運転資金で融資する場合があります。

運転資金融資は、コーポレートや個人の属性判断になっていきます。

属性が弱い場合に、信用保証協会付き融資を利用することで大家さんになります。

資金繰り等の財務、税務、会計をオールインワンで解決!