滞留債権をサービサーに売却して流動化するスキームを説明します。

滞留債権とは

滞留債権には、下記のような債権があります。

国内の未回収の売掛金。売掛金の相手先が踏み倒したが主な原因です。

社内の人間による横領された現金の未収入金。お金を盗んだ人が踏み倒したが主な原因です。

海外子会社の取引の相手先の売掛金。上記のような踏み倒しに加えて、外国の法律上、簡単に破産ができない場合で税務上の貸倒れの要件が該当するか判断つかない場合です。

過去の粉飾決算により生じた架空の売掛金などです。これは債権債務がないですが帳簿上滞留しています。これは債権が存在しないのでサービサーは買い取ってくれないです。

サービサーの利用を検討する局面

サービサーを活用して売掛金などの滞留債権を流動化する主な理由は、決算着地対策です。

決算前に予算以上の利益が生じることが確定したために利益を圧縮したいという理由でサービサーに債権を売却します。

とくに税務上の貸倒れが明確になっていれば貸倒損失として処理するのですが、それが明確にならない場合はサービサーを活用します。

税務実務で貸倒損失を計上させるには、数年にわたって債権回収ができていない、民法上の時効が成立していないと費用処理しずらいものです。

なので強制的に損失を確定させるために債権を売却して安全に損失処理させます。

サービサーを活用した場合は、消費税法上、債権の売却のため課税売上計上した消費税分だけ損したことになります。

サービサーへの債権売却価額は、回収可能性がない、担保もないポンカス債権は1債権につき債権額にかかわらず1,000円で買い取られるのが通例となります。

サービサーに債権売却するまでの事務手続き

サービサーに債権売却を依頼し、売却価額をきめて、売却実行まで業務量にもよりますが概ね1ヶ月ほどみておけば大丈夫です。

事務手続きは、以下のとおりです。

サービサーに債権売却を打診

面談

資料の受け渡しサービサーによる債権DD

買取金額の打診

契約書の著名押印

買取金額の入金※決算日までが多い。

サービサーへの資産流動化コンサルティン料の目線

サービサーを活用しての滞留債権の流動化ですが、その料金はどうなっているのでしょうか。

料金事例としては、下記のとおりです。

①税務上の利益の圧縮額×30%

②債権額の5%

サービサーが債権の買取可、不可の例

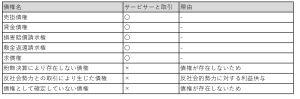

サービサーによる債権の買取の可否は、下記のとおりです。